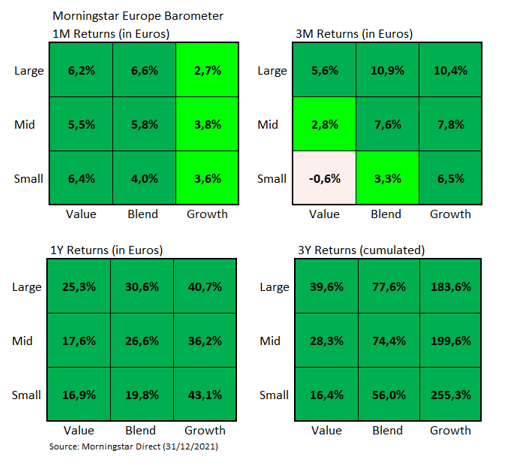

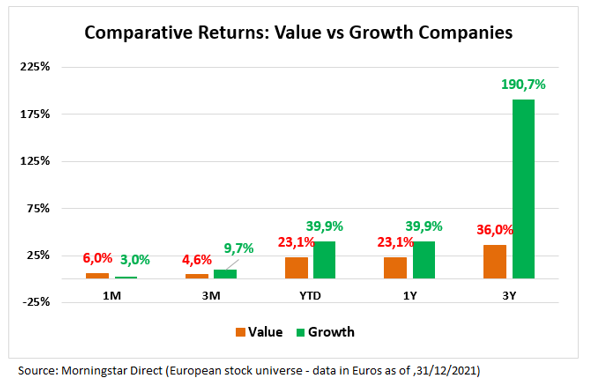

2021 endete mit einem sehr positiven Dezember für alle Segmente unserer European Style Box, wobei Value deutlich besser abschnitt als Growth. Large-Cap-Value-Unternehmen etwa konnten auf Eurobasis im Schnitt 6,2% zulegen, Wachstumswerte dagegen nur um 2,7%.

Mit einer Rendite von fast 40% in Euro lag Growth auf das Gesamtjahr gesehen jedoch weit vor Value mit einem Plus von lediglich 25%.

Grund für die gute Performance des Large-Value-Stils im Dezember waren die Gewinne von Unternehmen aus verschiedenen Sektoren – wie etwa die von Total Energies SE (+9,9% in Euro), Volkswagen AG (+9,8%), A. P. Moller Maersk A/S B (+18,6%), BHP Group PLC (+7,8%), British American Tobacco PLC (+11,6%), UniCredit SpA (+26,7%) oder BNP Paribas (+10,3%).

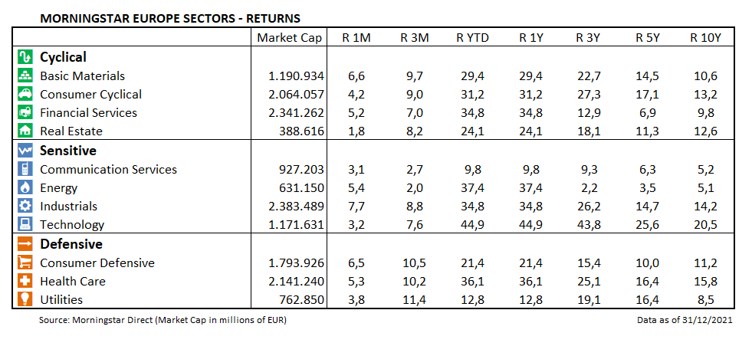

Auf Sektorenebene waren die Gewinne im Dezember recht gleichmäßig verteilt. Vor allem defensive Konsumwerte (+6,5% in Euro), Grundstoffe (+6,6%) und Industriewerte (+7,7%) stachen hervor, d.h. ein Sektor aus jedem der drei Supersektoren defensiv, zyklisch und sensibel.

Mit einem Plus von 45% in Euro schnitt der Technologiesektor im Jahr 2021 am besten ab, während Kommunikationsdienstleistungen mit 9,8% der Sektor war, der am wenigsten hinzugewinnen konnte.

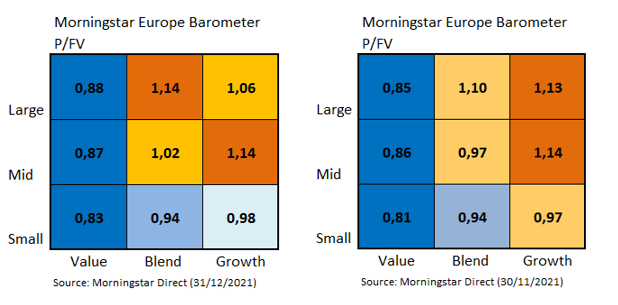

Bei den Bewertungen mag es überraschen, dass bei Growth das Verhältnis von Kurs zu Fairem Wert (P/FV) zwischen November (links) und Dezember (rechts) stark gesunken ist. (Ein P/FV von unter 1 bedeutet eine Unterbewertung, eines von über 1 eine Überbewertung).

Der Grund dafür ist, dass sich einige Aktien an der Grenze zwischen zwei Anlagestilen bewegen und manchmal von einem Stil zum anderen wechseln. Ein Beispiel ist AstraZenaca, einem der Unternehmen mit der größten Marktkapitalisierung in Europa, das im letzten Monat vom Blend-Stil zum Growth-Stil wechselte. Da AstraZenaca mit einem P/FV von annähernd 1 und ganz allgemein mit niedrigeren Bewertungen als die wichtigsten Wachstumsunternehmen gehandelt wird, führte das im Growth-Segment zu einem Rückgang des P/FV – von 1,13 im November auf 1,06 im Dezember – und zu einem gegenteiligen Effekt im Large Blend-Segment).

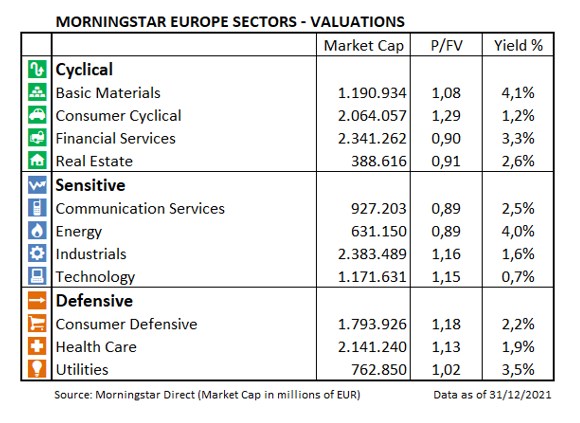

Die Bewertungen der Sektoren schwanken in der Regel nur wenig. Energie und Telekommunikation – beide haben ein P/FV von 0,89 – sind nach wie vor am attraktivsten bewertet, dagegen bleiben zyklische Konsumgüter mit einem P/FV von 1,29 der teuerste Sektor im europäischen Universum.

.jpg)

.jpg)