Die Debatte, ob sich aktives Management lohnt, oder ob Investoren nicht besser bedient wären, in Indexfonds zu investieren, ist Legende. Manche Marktteilnehmer – es sind in der Regel Manager aktiv verwalteter Fonds oder Indexfonds-Verantwortliche, die gerne mit aktiven Managern ins Geschäft kommen möchten – ziehen sich auf die Position zurück, wobei „beide“ ihre Berechtigung hätten.

In der Praxis bekommt der Anleger von so viel salomonischer Weisheit freilich wenig zu spüren. Im Privatkundenvertrieb werden standardmäßig aktiv verwaltete Fonds angeboten. Hier winken Beratern Vertriebsgebühren, die Teil der Produktkosten sind. Indexfonds zahlen Beratern indes keine Vertriebsgebühren, weshalb sie zumeist nicht Teil von ihrem Produktrepertoire sind.

Für Anleger, die auf Honorarberater zurückgreifen und für die allermeisten Selbstentscheider sind Indexfonds die Produkte der Wahl. Für die wachsende ETF-Fan-Gemeinde sind aktiv verwaltete Fonds regelrecht ein rotes Tuch.

Fondsbarometer untersucht Fondsbilanzen im deutschsprachigen Raum

Radikale Antworten sind indes selten die besten, und daher kalkulieren wir im Sinne der Ausgewogenheit jedes Quartals aufs Neue, wie erfolgreich aktive Fonds im Vergleich zu vergleichbaren Indexfonds in den wichtigsten 15 Aktien- und Rentenkategorien abgeschnitten haben. Unser Fondsbarometer für die DACH-Region hat jüngst erneut das Zwischenfazit gezogen, wonach aktiv verwaltete Fonds kurzfristig reüssieren können, so wie etwa in der Corona-Krise, aber langfristig ist ihr Erfolg dürftig.

Kurzfristig, also binnen Jahresfrist, waren gemäß unseres Fondsbarometers 38 Prozent der aktiv verwalteten Aktienfonds erfolgreich; langfristig lag die Erfolgsquote hier nur bei 15 Prozent. Bei Rentenfonds waren die Erfolgsquoten der aktiven Manager sogar mit 23 bzw. 16 Prozent nach einem bzw. zehn Jahren noch dürftiger.

Die Kosten machen auch bei aktiv verwalteten Fonds den Unterschied

Dass aktiv verwaltete Fonds durchaus erfolgreich sein können, zeigt unser Barometer bei der Analyse der Kosten. Die günstigsten aktiv verwalteten Fonds übertreffen die teuersten aktiv verwalteten Fonds um Längen. Das Problem an der Sache: Die günstigsten aktiv verwalteten Fonds sind für Privatanleger so gut wie nie erhältlich. Günstige aktive Fonds sind institutionellen Anlegern vorbehalten, Privatanleger schauen in die Röhre.

Halten wir also fest, dass Privatanleger in den großen wichtigen Fonds-Kategorien in Deutschland mit Indexfonds im Schnitt langfristig besser fahren als mit aktiv verwalteten Fonds.

Vorhang auf für das Morningstar Aktiv-Passiv-Barometer!

So weit, so klar. Um ein vollständiges Bild über die Erfolgschancen aktiv verwalteter Fonds zu bekommen, haben meine Kollegen in London und Chicago die große Rechenmaschine angeworfen und alle relevanten und weniger relevanten Fondskategorien nach dem Aktiv-Passiv-Schema analysiert. Schauen wir uns das Aktiv-Passiv-Barometer für Europa also genauer an, das 47 Aktienfondskategorien und 14 Rentenfondskategorien umfasst.

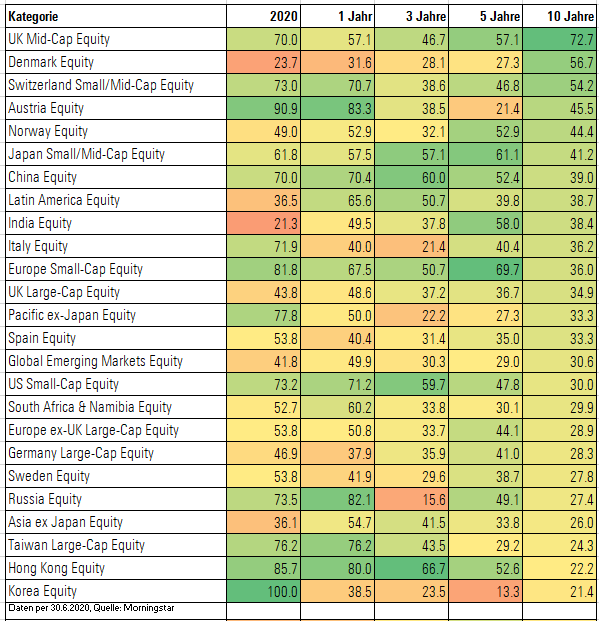

Wir blicken zunächst auf die erfolgreichsten Aktienfondskategorien nach zehn Jahren. „Erfolg“ bedeutet hier, wie auch bei unserem wesentlich bescheideneren Fondsbarometer, dass ein aktiv verwalteter Fonds die betreffende Zeitperiode überlebt und zugleich den Durchschnitt der Indexfonds in der identischen Kategorie geschlagen hat. Die untere Tabelle ist nach den Erfolgsquoten der letzten zehn Jahre sortiert. Es finden sich auch die Angaben über die Erfolgsbilanz im bisherigen Jahresverlauf, auf Sicht von einem, drei und fünf Jahren.

Tabelle: Die 25 Aktienkategorien mit den höchsten Erfolgsquoten nach 10 Jahren

Wie auf den ersten Blick sichtbar wird, können aktiv verwaltete Fonds in manchen Kategorien durchaus punkten. Nach zehn Jahren konnten 73 Prozent der aktiv verwalteten Fonds, die in mittelgroße britische Werte investieren, ihre Indexfonds-Pendants übertreffen. Ein Investment in einen FTSE 250 ETF war also für Anleger seit 2010 keine gute Wahl. Relativ gut sieht es auch für aktive Fonds in den Kategorien Aktien Dänemark, Schweizer Nebenwerte, Aktien Österreich und Aktien Norwegen aus. Diese Gruppen hatten etwa eine 50-prozentige Erfolgschance. Bei aktiven europäischen Nebenwerten und Schwellenländer-Aktienfonds liegen die Erfolgsquoten bei immerhin gut 30 Prozent.

Mit wenigen Ausreißern (Aktien Dänemark) gilt dieser Befund übrigens auch für die kürzeren Zeitperioden. Es spricht also einiges dafür, dass es Kategorien gibt, in denen aktiv verwaltete Fonds Anlegern häufiger Vorteile verschaffen als in anderen Kategorien. Natürlich liegt es im Auge des Betrachters, ob eine Erfolgsquote von 30 Prozent hinreichend groß ist, um sich mit aktiv verwalteten Fonds auseinanderzusetzen, doch wir sind der Meinung, dass man mit qualitativem Fonds-Research in der Lage sein sollte, diese Erfolgsquoten noch weiter aufzupeppen.

Brauchen wir zwingend Fonds für britische Mid Caps?

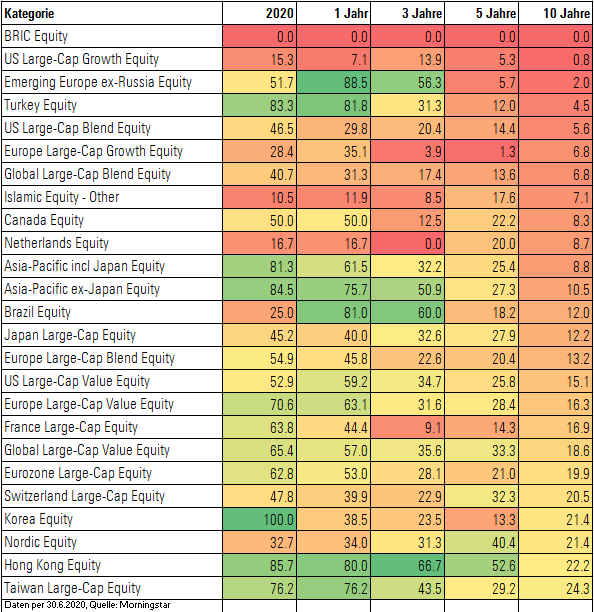

Das bringt uns umstandslos zur Kehrseite der Medaille. In welchen Kategorien waren aktiv verwaltete Fonds nicht erfolgreich? Das zeigt sich in der unteren Tabelle, die ebenfalls nach dem Zehnjahres-Erfolg sortiert ist, allerdings in aufsteigender Reihenfolge.

Tabelle: Die 25 Aktienkategorien mit den niedrigsten Erfolgsquoten nach 10 Jahren

Die Übersicht ist aus zwei Gründen ernüchternd. Alle 25 Aktien-Kategorien weisen Erfolgsquoten von unter 25 Prozent auf. Schlimmer noch: elf Kategorien haben Erfolgsquoten von unter zehn Prozent. Noch problematischer ist, dass hier Kategorien vertreten sind, mit denen Anleger typischerweise – zu Recht – große Teile ihrer Aktien-Allokation bestücken: Aktien USA, Aktien Europa, Aktien Welt. Anleger, die bei diesen Kategorien vor der Frage: „aktiv oder passiv?“ stehen, werden vermutlich nicht lange den Griff zum ETF ihrer Wahl herauszögern.

Fasst man die Bilanz von allen 47 Aktienkategorien nach zehn Jahren zusammen, dann kommen aktive Fonds auf eine Erfolgsquote von 24,2 Prozent, die nach fünf Jahren auf 31,1 Prozent steigt. Nach drei Jahren liegt die Erfolgsquote auf der Aktienfonds-Seite bei 32,4 Prozent, und nach einem Jahr liegt die Erfolgsquote bei 51,8 Prozent. In diesem Jahr kommen aktiv verwaltete Aktienfonds auf eine Erfolgsquote von 54,2 Prozent. Das mag auf den ersten Blick beachtlich klingen, aber da Fonds Vehikel für die lange Frist sind, sind die Erfolgsbilanzen nach fünf Jahren und mehr viel aussagekräftiger. Und hier sieht es schlecht für die „Aktiven“ aus.

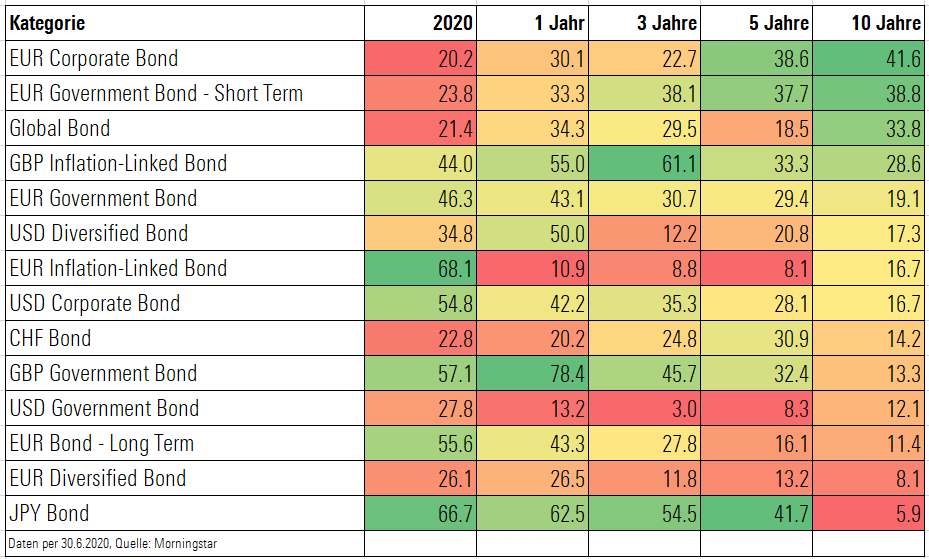

14 Rentenfonds-Kategorien im Fokus

Kommen wir nun zur Rentenseite. Hier haben meine Kollegen 14 Kategorien in Augenschein genommen. Sortiert nach der Zehn-Jahres-Erfolgsquote schneiden aktive Manager von Fonds für Euro-Unternehmensanleihen am besten ab. Knapp 42 Prozent der Fonds lagen nach zehn Jahren vor ihren Indexfonds-Pendants, gefolgt von Kurzläufer-Fonds und globalen Anleihenfonds. Interessanterweise war die kurzfristige Erfolgsbilanz sehr viel Schlechter. Das dürfte einmal daran liegen, dass die Fondsmanager in diesen Kategorien entweder überdurchschnittliche Risiken eingegangen sind (Euro-Unternehmensanleihen, Rentenfonds global) oder aber daran, dass die stark gefallenen Renditen es aktiven Fonds zunehmend schwerer machen, angesichts der hohen Kosten Überrenditen zu erzielen (Kurzläufer-Rentenfonds).

Tabelle: Erfolgsbilanz der aktiv verwalteten Rentenfonds nach zehn Jahren

Besonders kritisch ist die Bilanz wichtiger Kategorien wie Renten Euro diversifiziert zu sehen. Hier haben nach zehn Jahren nur acht Prozent der aktiven Manager ihre Indexfonds-Konkurrenten übertroffen. (Immerhin war die Quote in den vergangenen zwölf Monaten etwas besser.)

Dieses schwache Abschneiden ist auf den ersten Blick bemerkenswert, auf den zweiten nicht so ganz. Denn aktive Rentenmanager haben mit ihren Prognosen zum Rentenmarkt in den vergangenen Jahren oft daneben gelegen. Viele haben ihre Portfolios gegen Durationsrisiken abgesichert, um Verluste bei einem Rendite-Anstieg zu begrenzen. Dumm war nur, dass der Rentenmarkt seit 2010 nicht korrigierte. Das Makro-Umfeld war eher deflationär, und die säkulare Nachfrage nach Bonds tat das Übrige, die zunehmend verhasste Rentenhausse weiter zu verlängern.

Darüber hinaus sind die Kosten von aktiv verwalteten Rentenfonds nach wie vor zu hoch, auch wenn die Gebühren in den vergangenen Jahren gesunken sind. Das ist vor allem für die Performance-Prognose wichtig. In Zeiten negativer Anleihenrenditen bei Staatsanleihen mutieren die meisten aktiven Fonds für Staatsanleihen zu sicheren Verlierern. Das erklärt übrigens, warum Anleger derzeit in großem Stil bei Kern-Investments auf der Anleihenseite in ETFs und andere passive Produkte umschichten. Viele Anleger treibt die berechtigte Sorge um, dass aktiv verwaltete Fonds mit Gebühren von über 0,5 Prozent in einem Negativzinsumfeld keine Chancen haben, mittel- oder langfristig Indexfonds übertreffen zu können.

Fazit

Auch wenn sich aktive Manager in einzelnen Kategorien in den vergangenen zehn Jahren ausgezeichnet haben, fällt ihre Bilanz in den 61 betrachteten Kategorien schwach aus. Und das ist noch nicht alles: Es sei die These gewagt, dass die Erfolgsquote nach 15 Jahren noch schwächer ausgefallen wäre. Weil in vielen Kategorien passive Fonds keine hinreichende Performance-Historie haben, haben wir uns auf einen Zehn-Jahres-Vergleich beschränkt. Das wird sich über die Jahre ändern, wenn mehr Indexfonds aussagekräftige Historien aufweisen werden.

Woran liegt die zunehmende Verschlechterung der Erfolgsbilanz aktiv verwalteter Fonds über die Zeit. Hier sind zwei säkulare Gründe auszumachen. Zum einen der sogenannte negative Zinseszins-Effekt; jedes Jahr müssen aktiv verwaltete Fonds ihre hohen Kosten durch Outperformance ausgleichen. Was kurzfristig aufgehen mag, wird über mehrere Jahre für viele Fondsmanager zu einem Ding der Unmöglichkeit. Zusätzlich zu den hohen Verwaltungsgebühren führen die im Vergleich zu Indexfonds im Schnitt höheren Transaktionskosten zu einem weiteren Nachteil für aktive Fonds.

Damit zusammenhängend werden viele Fonds mangels Erfolges vorzeitig vom Markt genommen, was die Bilanz von Analysen wie unseren, die den Survivorship Bias ausschließen, weiter verschlechtert. Beispielhaft hierfür ist die Bilanz von Japan-Fonds und USA-Fonds, wo über die letzten zehn Jahre über 50 Prozent der Fonds liquidiert wurden, die 2010 am Markt waren. Eine seriöse Produktbewirtschaftung durch die Fondsanbieter wäre hier dringend vonnöten.

Es sei auch an die Binsenweisheit erinnert, dass diese Samples nicht statisch sind. Über die Jahre wechseln die erfolgreichen Fonds, was die Ungewissheit der Erfolgsaussichten aus Anlegersicht noch weiter verstärkt. Insofern fällt das Urteil mit Blick auf die Erfolgsbilanz recht eindeutig aus: Indexfonds sind aus Anlegersicht in vielen Kategorien die Produkte der Wahl. Das gilt gerade für Privatanleger, die unverändert systematisch gegenüber institutionellen Großanlegern bei den Gebühren benachteiligt werden.

Die vollständige Version des europäischen Aktiv-Passiv-Barometers können Sie hier herunterladen.