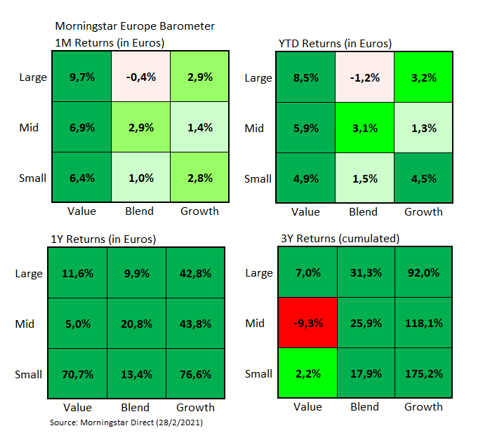

Nach einem leicht negativen Januar, in dem der Morningstar Europe Index 0,6% (alle Performance-Daten in Euro) verlor, erholte sich der Index im Laufe des Februars um 2,7% in Euro. Es kam allerdings zu einer bemerkenswerten Spreizung zwischen zyklischen und defensiven Branchen. Durch die Brille der Morningstar Style Box betrachtet kam es zu einem sehr kräftigen Aufschwung bei Value-Aktien.

Standardwerte Value konnten um 9,7% zulegen, während der Large-Blend-Stil einen Verlust von 0,4% hinnehmen musste. Growth-Standardwerte konnten im Februar um 2,9 Prozent gewinnen. Damit hat sich die Erholung günstig bewerteter Aktien in diesem Jahr fortgesetzt: in allen drei Kapitalisierungsstufen (Large, Mid, Small) lagen Value-Aktien vor ihren Growth-Pendants.

Grafik: Die Performance der Morningstar Style Box für europäische Aktien

Mittel- und langfristig hat der Value-Stil jedoch immer noch einen großen Renditeabstand gegenüber dem Growth-Stil. Über die letzten 12 Monate weist der Value-Stil beispielsweise immer noch eine Performance-Lücke von mehr als 30 Prozentpunkten gegenüber dem Growth-Stil auf; in den vergangenen drei Jahren war der Abstand noch größer.

Die negative Rendite des Large Blend-Stils ist größtenteils auf die schlechte Performance einiger großer Konsumunternehmen wie Unilever PLC, Nestle SA und Anheuser-Busch InBev SA/NV zurückzuführen, im Februar jeweils zwischen 6,5 und 9,5 Prozent verloren.

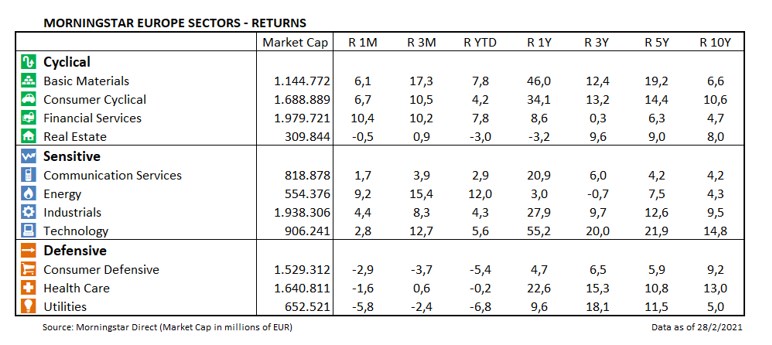

Der Konsumgüter-Sektor war einer der schlechtesten Performer im Februar mit einem Rückgang von 2,9%. Die schwächste Rendite fiel bei Versorgern an, die um 5,8% einbrachen.

Zwei Sektoren konnten im Februar besonders glänzen: die Finanz- und Energiesektoren, die 10,4% bzw. 9,2% zulegten. Dies erklärt die außergewöhnliche Performance des Large-Value-Stils, in dem sowohl der Finanz- als auch der Energiesektor hoch vertreten sind. Hier spiegelt sich der Konjunkturoptimismus vieler Anleger wider, die aktuell von defensiven Branchen (Gesundheit, Versorger, nicht-zyklischer Konsum) in Richtung zyklische Branchen umschichten, wie aus der unteren Tabelle hervorgeht.

Tabelle: Performance-Bilanz europäischer Aktien nach Sektoren

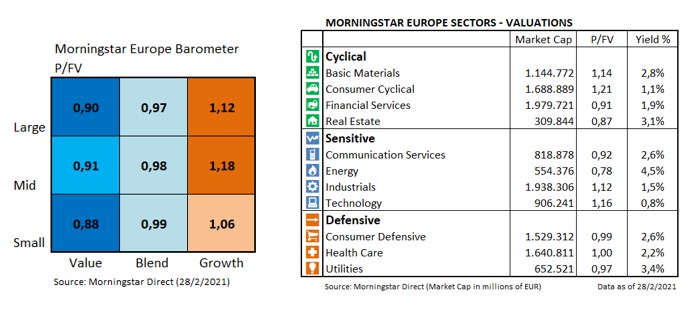

Was die Bewertungen betrifft, so ist der Large-Value-Stil mit dem beeindruckenden Anstieg im Februar logischerweise teurer geworden. Sein Kurs/Fair Value ist von 0,81 im Januar auf 0,90 im Februar gestiegen. Mit anderen Worten, er ist von einer Unterbewertung von fast 20% auf eine Unterbewertung von 10% gestiegen.

Schließlich bleibt der am stärksten überbewertete Sektor der zyklische Konsum mit einem Kurs/Fair Value von 1,21, während der am stärksten unterbewertete Sektor Energie mit einem Kurs/Fair Value von 0,78 ist.

Grafik: Der europäische Aktienmarkt per Ende Februar: Die Bewertungen

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.