Eine hohe Nachfrage nach Value-Aktienfonds, Käuferstreik bei Anleihenfonds: Der längst an den Märkten bemerkbare „Reflationstrade“ hat nun auch bei Fondsanlegern einsetzt. Bisher hatten Fondsanleger beständig auf die Favoriten des vergangenen Jahres: Wachstums-Aktien, Aktien für alternative Energien, Technologie-Konzerne und Öko-Aktien gesetzt. Zugleich hatten sie kräftig bei Anleihen zugegriffen – ungeachtet steigender Renditen.

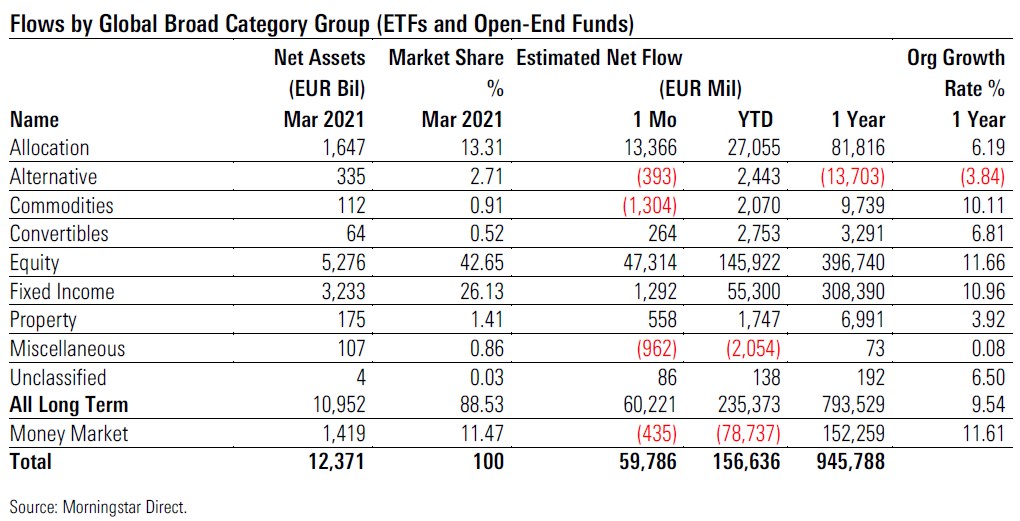

Das hat sich im März geändert: Langfristig orientierte Fondsanleger in Europa folgten im März zunehmend dem vorherrschenden globalen Markttrend und investierten in mit mehr „Marktkonformität“. Die Nettozuflüsse in Rentenfonds sanken auf netto nur 1,2 Mrd. EUR. Das war das schwächste Absatzniveau seit 12 Monaten. Dies spiegelt die starken Verluste wider, die mehrere Anleihesegmente in den letzten Monaten erlitten haben, da die Renditen für Staatsanleihen im ersten Quartal stark gestiegen sind.

Der steigende Optimismus der Anleger für die Aussichten einer Post-Coronavirus-Wirtschaft spiegelt sich auch in den hohen Zuflüssen von 47,3 Mrd. EUR in Aktienfonds wider. Zyklische Sektoren und Value-Kategorien profitierten am meisten von diesem Trend.

Edelmetallfonds mussten dagegen im März Abflüsse in Höhe von 1,9 Mrd. EUR hinnehmen - ein weiteres Indiz dafür, dass Gold im aktuellen Marktumfeld seine Attraktivität verloren hat. Diese Abflüsse wurden nur teilweise durch Zuflüsse in Industrierohstofffonds kompensiert, so dass der Nettoabsatz für Rohstofffonds im März in negatives Terrain gedrückt wurde.

Mischfonds verzeichneten die höchsten Zuflüsse in einem Monat seit Februar 2018. Indes mussten alternative Fonds nach einem zweimonatigen Intermezzo mit positiven Zuflüssen wieder Abflüsse hinnehmen, auch wenn diese mit 400 Mio. EUR eher auf eine rote Null hinausliefen.

Insgesamt verzeichneten langfristige Fonds sehr ordentlich Zuflüsse von 60,2 Mrd. EUR. Geldmarktfonds verbuchten dabei leichte Abflüsse von 430 Mio. EUR.

Das Vermögen der in Europa domizilierten langfristigen Fonds stieg von 10.608 Mrd. EUR per 28. Februar 2021 auf 10.952 Mrd. EUR. Dies markiert einen neuen historischen Rekord für die europäische Fondsindustrie.

Tabelle: Die Absatzbilanz im März 2021 nach Asset-Klassen

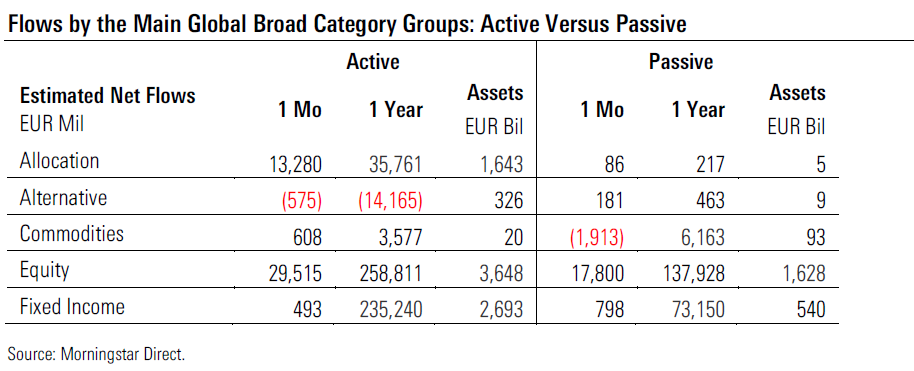

Aktiv vs. Passiv

Langfristige Indexfonds verzeichneten im März Zuflüsse von 16,9 Mrd. EUR gegenüber 43,3 Mrd. EUR, die aktiv verwalteten Fonds zugingen . (Die nachfolgende Tabelle enthält nur die Daten für die wichtigsten großen Kategorien und entspricht nicht den agregierten Daten).

Auf der aktiven Seite sammelten Aktienfonds 29,5 Mrd. EUR ein, während die Nachfrage nach aktiv verwalteten Rentenfonds auf 493 Mio. EUR zurückging. Aktienindexfonds verzeichneten Zuflüsse von 17,8 Mrd. EUR, Rentenindexfonds gingen knapp 800 Mio. EUR zu.

Der Marktanteil langfristiger Indexfonds stieg auf 20,9% per Ende März 2021 von 19,5% per 31. März 2020. Unter Einbeziehung von Geldmarktfonds, die eine Domäne aktiver Manager sind, lag der Marktanteil der Indexfonds per Ende März bei 18,5%, gegenüber 16,9% zum 31. März 2020.

Tabelle: Die Absatzbilanz auf Asset-Klassen-Ebene nach dem Aktiv-Passiv-Schema

Fondskategorien: Die Gewinner

Ein Blick auf die meistverkauften langfristigen Fondskategorien zeigt die anhaltend starke Nachfrage nach global anlegenden Aktienfonds. Globale Large-Cap-Blend-Aktienfonds gingen 11,9 Mrd. Euro zu, was den zehnten Monat in Folge mit positiven Zuflüssen markierte. Passive und aktive Fonds profitierten gleichermaßen, auch wenn die beiden Top-Verkäufer innerhalb der Kategorie zwei Indexfonds waren: Der HSBC Developed World Sustainable Equity Index Fund und der BlackRock ACS World ESG Equity Tracker Fund mit fast 2,0 Mrd. EUR bzw. 1,7 Mrd. EUR (beide werden nur in Großbritannien vertrieben).

US-Large-Cap-Value-Aktienfonds nahmen im März 4,8 Mrd. EUR ein und verzeichneten damit den besten Absatzmonat überhaupt (Morningstar sammelt in Europa Mittelflussdaten auf Industrie-Ebene seit Anfang 2007.). Dies deutet darauf hin, dass Value-Investoren nach einem Jahrzehnt in der Wildnis jetzt die Hoffnung schöpfen, dass günstig bewertete Aktien wieder an den Märkten reüssieren könnten auf Kosten von Wachstums-Titeln. Der iShares Edge MSCI USA Value Factor UCITS ETF war mit 1,5 Mrd. Euro das am stärksten nachgefragte Produkt der Kategorie.

Die Kategorie Aktiensektor-Ökologie profitierte weiterhin von der großen Nachfrage nach umwelt-, sozial- und governance- sowie klimaorientierten Fonds und verzeichnete Zuflüsse in Höhe von 4,0 Mrd. Euro. Der ACS Climate Transition World Equity Fund war der am stärksten nachgefragte Fonds mit Nettomittelzuflüssen von jeweils 524 Mio. EUR.

Der März war ein rekordverdächtiger Monat für Aktienfonds des Finanzdienstleistungssektors, die 3,3 Mrd. EUR an Subskriptionen verbuchten. Finanzwerte haben sich seit letztem November, als Nachrichten über die bevorstehende Verfügbarkeit von Impfstoffen alle zyklischen Sektoren in die Höhe trieben, besser entwickelt als die meisten anderen Branchen. Das mögliche Ende der COVID-19-Krise und die allmähliche wirtschaftliche Erholung könnten zu einem Rückgang der Forderungsausfälle bei den Banken führen, und perspektivisch würde eine mögliche Zinsanpassung nach oben zu einer Verbesserung der operativen Margen führen. Der Lyxor MSCI World Financials TR UCITS ETF war mit Zuflüssen von 1,34 Mrd. EUR der erfolgreichste Fonds in der Kategorie.

Fonds-Kategorien: Die Verlierer

Der jüngste Anstieg der Renditen an den Anleihemärkten angesichts starker makroökonomischer Daten aus den USA bewirkte eine Anlegerflucht aus einzelnen Bond-Segmenten. Etwa aus US-Dollar-Anleihefonds. USD-Unternehmensanleihenfonds verloren netto 3,1 Mrd. EUR und verzeichneten damit die größten monatlichen Abflüsse, die jemals in dieser Kategorie aufgezeichnet wurden. Der iShares $ Corp Bond ETF musste 1,3 Mrd. EUR an Rückgaben hinnehmen.

Anleger kehrten auch USD-gehedgten globalen Unternehmensanleihenfonds den Rücken, die Nettorückgaben in Höhe von 2,4 Mrd. EUR verkraften mussten. Schwellenländeranleihenfonds gaben 2,2 Mrd. EUR ab. Auch hier stand der Renditeanstieg in den Industrieländern Pate – steigen die Ertragschancen sicherer Anleihen, ziehen typischerweise Anleger Gelder aus spekulativen Segmenten ab, also auch aus Emerging Markets Anleihen.

US Large-Cap-Growth-Aktienfonds verloren 2,0 Mrd. EUR, ein Niveau an monatlichen Abflüssen, das in den letzten zehn Jahren in dieser Kategorie noch nie erreicht wurde. Der Invesco EQQQ Nasdaq 100 UCITS ETF verlor 533 Mio. EUR.

Tabelle: Die Absatzbilanz auf Ebene der Fondskategorien: Gewinner und Verlierer

Fondsanbieter: Die Gewinner

Dank der Zuflüsse von 2,5 Mrd. EUR in globale Standardwerte-Aktienfonds und 900 Mio. EUR bei den europäischen Large-Cap-Aktienfonds führte BlackRock die Liste der aktiven Manager bei den Zuflüssen im Februar an. Der BlackRock ACS World ESG Equity Tracker Fund sammelte mehr als 1,7 Mrd. EUR ein, gefolgt vom BGF Continental European Flexible Fund (1,0 Mrd. EUR).

Die aktiv verwalteten ausgewogenen Mischfonds von Allianz Global Investors zogen im Berichtsmonat fast 1,0 Mrd. EUR an Nettozeichnungen an. Die höchste Nachfrage verzeichnete der Allianz Income and Growth Fund, ein Fonds, der auf die Maximierung der Ausschüttungen abzielt und dabei deutlich höhere Risiken eingeht als typische ausgewogen anlegende Mischfonds.

Auf der passiven Seite des langfristigen Fondsmarktes führte Xtrackers im März die Rangliste der Asset Gatherer an. Dies lag vor allem an den 1,4 Mrd. Euro, die in die USA-Aktien-ETFs flossen, was fast ausschließlich auf den Xtrackers S&P 500 Equal Weight ETF zurückzuführen ist. Hier zeigt sich, dass Anleger nicht länger nur die „sichere Karte“ der Standardwerte spielen, sondern auch Engagements in Nebenwerten suchen, die in gleichgewichteten Indextrackern deutlich höher gewichtet sind als in ETFs, die einen Markt kapitalisierungsgewichtet darstellen.

IShares war mit 4,1 Mrd. Euro, die ebenfalls in Aktienfonds flossen, nicht weit abgeschlagen auf dem zweiten Platz: Der iShares Edge MSCI USA Value Factor UCITS ETF und der iShares Edge MSCI World Value Factor UCITS ETF sammelten 1,5 Mrd. Euro bzw. 1,0 Mrd. Euro ein.

Tabelle: Die Fondsanbieter mit dem stärksten März-Fondsabsatz

Fondsanbieter: Die Verlierer

Aviva musste im März die höchsten Abflüsse unter den aktiven Managern hinnehmen und verlor 2,6 Mrd. EUR, vor allem aufgrund von Abflüssen aus seinen Sterling-Rentenfonds und globalen Rentenfonds.

Pimco verzeichnete im vergangenen Monat 1,8 Mrd. EUR an Nettorücknahmen. Der amerikanische Vermögensverwalter hatte seit Dezember 2018 nur drei negative Monate mit Abflüssen. Aus den globalen Anleihenfonds flossen 2,5 Milliarden Euro ab; der Pimco GIS Global Investment Grade Credit Fund verlor dabei 2,3 Milliarden Euro.

Was die Nachzügler auf der Indexfondsseite betrifft, so verloren die offenen Indexfonds von BlackRock (iShares wird als ETF-Anbieter geführt) 2,8 Mrd. EUR an Nettorückgaben. Der amerikanische Riese musste Abflüsse in Höhe von 236 Mio. EUR aus seinen passiven US Large-Cap Blend Equity und UK Large-Cap Equity Angeboten hinnehmen.

Tabelle: Die Fondsanbieter mit dem schwächsten März-Fondsabsatz

Die Absatzbilanz der größten Fonds

Der Allianz Income and Growth-Fonds konnte sich erneut über sehr hohe Zuflüsse freuen und erreichte im März fast die 1-Milliarden-Euro-Marke. Die mit Abstand höchsten Zuflüsse zielten auf die weltweit vertriebenen USD-Anteilsklassen.

Der schwedische Pensionsfonds AP7 Aktiefond, der größte Langfrist-Fonds in Europa, verzeichnete im März mit 206 Mio. EUR Nettomittelzuflüssen weiterhin stetige Zuflüsse.

Der Pimco GIS Income schrieb im März wieder rote Zahlen und verlor 454 Mio. EUR aufgrund starker Rücknahmen von EUR-abgesicherten Anteilsklassen, während USD-gesicherte Anteilsklassen nur geringe Zuflüsse von 8 Mio. EUR verzeichneten.

Bei den Indexfonds setzten sich die Abflüsse beim iShares Core S&P 500 ETF und der Vanguard S&P 500 ETF erneut fort. Der iShares Core MSCI World ETF verzeichnete indes einen weiteren Monat mit hervorragenden Zuflüssen. Der Vanguard Global Bond Index nahm 210 Mio. EUR ein, ein sehr respektables Niveau, wenn man bedenkt, dass viele Anleihensegmente in letzter Zeit unter Druck standen.

Tabelle: Die Absatzbilanz der größten Langfristfonds in Europa

Verpassen Sie nichts! Mit unseren Morningstar Research Newslettern für Investoren bekommen Sie zeitnah, gratis und in verständlicher Sprache das wichtigste Research von Morningstar frisch auf den Tisch! Hier können Sie sich für unsere Fonds- und für den ETF-Newsletter anmelden - und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.