Kate Lin: Willkommen bei Morningstar. Die Bank of Japan ist eine der wenigen Zentralbanken, die weiter eine ultralockere Geldpolitik verfolgt. Aber die Inflation in Japan scheint hartnäckig zu sein, was theoretisch auf einen möglichen Kurswechsel der Zentralbank hindeuten könnte. Wie könnten sich diese makroökonomischen und politischen Veränderungen auf die Chancen in einer Anlageklasse niederschlagen, die im letzten Jahr zu den Gewinnern gehörte?

Die Schritte der Bank of Japan

Wir sprechen mit Oliver Lee. Er ist Kundenportfoliomanager bei Eastspring Investments und ein Value-Investor für japanische Aktien. Oliver, vielen Dank, dass Sie heute bei uns sind. Zunächst zu den jüngsten Schritten der BoJ: Wohin könnte sich die Politik Ihrer Meinung nach in den kommenden Monaten entwickeln?

Oliver Lee: Wir sind Bottom-up-Aktienanleger, daher ist es für uns schwierig, genau vorherzusagen, was auf Makroebene passieren wird. Der Zeitpunkt und das Ausmaß von Veränderungen bei den Zentralbanken sind bekanntermaßen schwer vorherzusagen.

Mittel- bis langfristig gehen wir davon aus, dass die Bank of Japan ihre Politik straffen muss, und das wird in mehreren Schritten geschehen. Ich denke, dass sich zunächst der Wortlaut und die Leitlinien von Ueda, dem Gouverneur der Bank von Japan, ändern werden. Das könnte schon auf der Dezembersitzung geschehen. Auf dem Weg ins Jahr 2024 wird es dann wohl zu weiteren Anpassungen kommen, wenn nicht sogar zur Beendigung der Zinskurvensteuerung. Und die letzte Stufe wird die Abschaffung der Negativzinspolitik sein, die seit vielen Jahren in Kraft ist.

Das ist bemerkenswert, denn diese beiden Vorgehensweisen sind abnormale Politikansätze, die für abnormale Zeiten eingeführt wurden. Daher würden wir als Aktienanleger eine gewisse Normalisierung der Geldpolitik begrüßen. Aber ich bin mir bewusst, dass dies einige Zeit in Anspruch nehmen wird. Ich glaube, dass dies geschehen wird, obwohl der Inflationsdruck in Japan zunimmt.

In den letzten 17 Monaten lag die Inflation über dem 2%-Ziel der Bank of Japan. Ich habe ein gewisses Verständnis dafür, dass sie den Markt vielleicht etwas zu heiß laufen lässt, aber selbst die Kerninflation ohne Energie und Lebensmittel liegt jetzt immer noch bei 3%. Ich denke also, dass sie ihre Politik eher früher als später straffen müssen. Das Wichtigste, worauf sie achten, ist ein nachhaltiges Lohnwachstum. Das haben wir dieses Jahr in unseren Gesprächen mit CEOs und CFOs festgestellt. Das ist ein Thema, das immer häufiger auftaucht. Ich denke also, dass der Druck auf das Lohnwachstum auch im nächsten Jahr bestehen bleiben wird, zumal der Arbeitsmarkt ziemlich angespannt ist. Zusammenfassend lässt sich jedoch sagen, dass eine Normalisierung der Zinspolitik für die japanischen Unternehmen und für die Aktionäre von Vorteil ist.

Was bedeutet ein stärkerer Yen?

Lin: Kommen wir nun zu den Unternehmen in Japan. In diesem Jahr ist die Schwäche des japanischen Yen ein Schlüsselfaktor für die starke Exportleistung und die Erträge in Japan. Halten Sie es für wahrscheinlich, dass dies auch im Jahr 2024 der Fall sein wird, und wie sehen Ihre Aussichten für das nächste Jahr aus?

Lee: Auch hier ist es für uns ziemlich schwierig, bestimmte Niveaus für den Wechselkurs zwischen Yen und Dollar vorherzusagen. Wir sind jetzt bei einem Kurs von 150, was eine Art 20-Jahres-Schwäche darstellt. Es gibt eine 95-prozentige Korrelation zwischen der Schwäche, die wir in den letzten 18 Monaten erlebt haben, und der Zinsdifferenz zu den USA. Die Bank of Japan ist weiterhin sehr zurückhaltend. Das Zinsgefälle hat sich also deutlich vergrößert. Ich gehe davon aus, dass die Fed in der zweiten Hälfte des nächsten Jahres mit einer möglichen Lockerung der Zinssätze beginnen wird, wenn der Konsens richtig ist.

Wie ich bereits in meiner vorherigen Antwort sagte, rechne ich damit, dass die Bank of Japan die Zinsen ein wenig straffen wird. Die Zinslücke wird sich also schließen, und daher wäre es nur logisch, dass der Yen an Stärke gewinnt. Wie schnell der Yen von hier aus aufwertet, ist sehr schwer zu sagen. In unserem Modell verwenden wir einen durchschnittlichen Yen-Dollar-Kurs von 120, der ein langfristiger Durchschnitt ist. Bei unserer gesamten Bewertungsarbeit für Aktien gehen wir also von einem stärkeren Yen aus, als derzeit auf dem Markt eingepreist ist. Wir haben also keine Angst vor einem etwas stärkeren Yen. Bei einem stärkeren Yen haben wir ein Aufwärtspotenzial von über 60% für unsere Bewertungsziele.

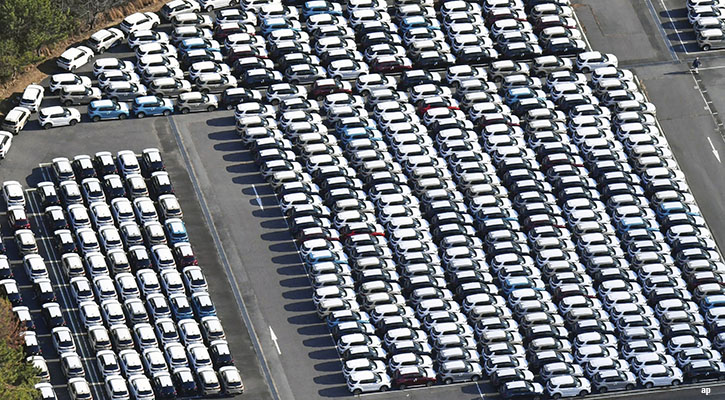

Ich denke, die erste Reaktion auf einen starken Anstieg des Yen wäre ein Ausverkauf bei einigen Autowerten, einigen Exporteuren, einigen Herstellern und möglicherweise eine kleine Rallye und ein größeres Angebot für inländische Unternehmen, Importeure und alle Unternehmen, die von Rohstoffen aus Übersee abhängig sind. Es wird also einige Bewegungen auf dem Markt geben, sobald wir sehen, dass sich die Währung zu verändern beginnt. Ich erwarte in nächster Zeit keine Intervention seitens der Bank of Japan. Sie hat es schon einmal versucht. Oftmals wird der Rückgang dadurch nur verlangsamt, aber nicht aufgehalten. Aber wenn wir uns in Richtung 155 oder 160 bewegen, ist das möglicherweise ein Schmerzpunkt, an dem die Bank of Japan ein erneutes Eingreifen in Betracht ziehen könnte. Also, ja, ich werde meine Antwort für den Yen so stehen lassen.

Wird es einen weiteren Aufschwung für japanische Aktien geben?

Lin: Dank des schwachen Yen und anderer Faktoren gehörten japanische Aktien in diesem Jahr zu den Spitzenreitern. Glauben Sie, dass es auf dem breiten Markt noch mehr Spielraum nach oben gibt, und wie wählen Sie die Gewinner unter den japanischen Value-Aktien in diesem heißen Markt aus?

Lee: Vielleicht um an die letzte Frage anzuknüpfen: Viele Leute gehen davon aus, dass ein stärkerer Yen schlecht für japanische Aktien ist, aber wir sind der Meinung, dass die langfristigen strukturellen Gründe für ein Investment sehr intakt sind.

Die meisten Anleger, mit denen ich gesprochen habe, haben japanische Aktien in ihren Portfolios nach wie vor untergewichtet und wollen dies ändern. Die drei strukturellen Rückenwinde für japanische Aktien sind erstens der Übergang von der Deflation zu einem inflationären Umfeld, zweitens eine bessere Corporate-Governance-Praxis, die zu einer potenziell besseren wirtschaftlichen Rentabilität der Unternehmen führt. Und drittens ist das Umfeld für Investitionsausgaben derzeit recht stark, was sich im Vergleich zu den letzten 20 oder 30 Jahren geändert hat und durch Reshoring, Friendshoring und den ökologischen Wandel bedingt ist. Es gibt also eine Reihe von treibenden Kräften, die meiner Meinung nach vorhanden sind.

Selbst wenn sich die Weltwirtschaft abschwächt und die japanischen Aktien etwas nachgeben, würden viele Menschen dies als Einstiegsmöglichkeit nutzen, um ihre strategischen Beteiligungen an japanischen Aktien weiter auszubauen.

Und wir werden auch weiterhin gute Bereiche finden, in die wir investieren können. Wir sind Contrarian-Investoren und das bedeutet, dass wir eine Art Value-Stil bei unseren Inestments verfolgen. Wir haben eine Übergewichtung in Automobilen und Finanzwerten, wenn auch weniger als zu Beginn des Jahres. Wir haben Gewinne mitgenommen, als sich einige dieser Aktien unseren Kurszielen angenähert haben, und wir haben dieses Kapital in inländische Unternehmen, in defensive Werte und in letzter Zeit in Chemie-Unternehmen umgeschichtet, die aufgrund der Schwäche der Nachfrage und der Preisgestaltung ein echter Nachzügler am Markt waren. Wir finden also immer noch viele Möglichkeiten.

Die Bewertungen sind in letzter Zeit bei den Anlegern sehr stark gestiegen. Wir befinden uns jetzt wahrscheinlich auf oder um die langfristigen Durchschnittswerte für Japan auf Indexebene. Auf der Basis des Kurs-Gewinn-Verhältnisses (KGV) sind wir also auf diesem Niveau, und auf der Basis des Kurs-Buchwert-Verhältnisses (KBV) liegen wir wahrscheinlich etwas darüber. Aber japanische Aktien sind immer noch viel billiger als Europa, viel billiger als die USA. Und ich denke, dass es sich für internationale Investoren lohnt, wenn sie beginnen, in japanische Aktien umzuschichten.

Lin: Vielen Dank für Ihre Zeit, Oliver. Ich bin Kate Lin von Morningstar.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/G6S4EZ4GXZH5LL47D3I67R6FRA.png)