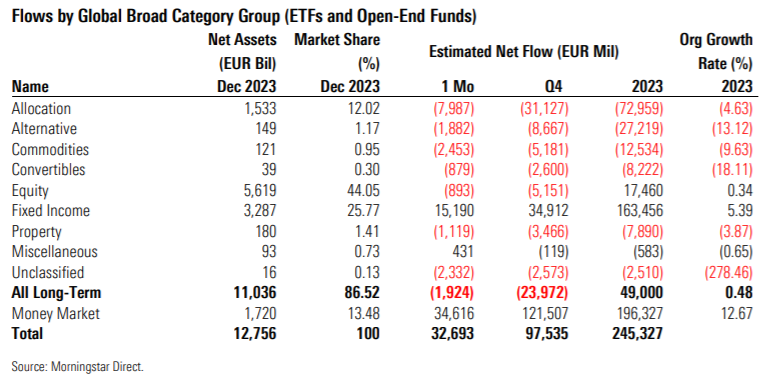

In Europa domizilierte langfristige Fonds verzeichneten mit Zuflüssen von 49 Mrd. EUR insgesamt ein positives Jahr 2023. Allerdings war das Jahr gespalten: so stehen 90,9 Mrd. EUR an Nettozuflüssen in der ersten Jahreshälfte rund 42 Mrd. EUR an Nettoabflüssen in der zweiten Jahreshälfte gegenüber. Die Gewinner des Jahres bei Nettomittelzuflüssen waren Geldmarkt- und Anleihefonds,. Den Marktanteil ausbauen konnten auch passive Strategien. Das geht aus aktuellen Morningstar-Daten zu den Kapitalströmen für europäische Fonds und ETFs hervor.

In Europa domizilierte langfristige Fonds verzeichneten mit Zuflüssen von 49 Mrd. EUR insgesamt ein positives Jahr 2023. Allerdings war das Jahr gespalten: so stehen 90,9 Mrd. EUR an Nettozuflüssen in der ersten Jahreshälfte rund 42 Mrd. EUR an Nettoabflüssen in der zweiten Jahreshälfte gegenüber. Die Gewinner des Jahres bei Nettomittelzuflüssen waren Geldmarkt- und Anleihefonds,. Den Marktanteil ausbauen konnten auch passive Strategien. Das geht aus aktuellen Morningstar-Daten zu den Kapitalströmen für europäische Fonds und ETFs hervor.

Aktienfonds beenden gemischtes Jahr mit Zuflüssen

Aktienfonds verzeichneten im Dezember Abflüsse von 893 Mio. EUR, hatten aber insgesamt ein positives Jahr 2023 mit Nettomittelzuflüssen in Höhe von 17,4 Mrd. EUR. Grund dafür ist der starke Jahresauftakt. Insbesondere im Januar zogen Aktienstrategien reichlich Neugelder an (24,4 Mrd. EUR).

Globale und US-amerikanische Large-Cap-Blend-Aktienfonds waren im Dezember den zweiten Monat in Folge die begehrtesten Produkte mit Nettomittelzuflüssen in Höhe von 7,1 Mrd. EUR bzw. 6,3 Mrd. EUR. Der Aufschwung an den Aktienmärkten in Folge der Hoffnung auf fallende Zinsen unterstützte die Zuflüsse in Aktienprodukte, insbesondere in den US-Markt. Die beiden Aktienkategorien belegten in der Jahresbilanz der Mittelzuflüsse mit neuen Kundengeldern in Höhe von insgesamt 89,8 Mrd. EUR bzw. 42,2 Mrd. EUR den ersten und dritten Platz nach Kategorien (Morningstar Categories).

Anleihefonds sammeln über 163 Mrd. EUR ein

Anleihefonds verzeichneten 2023 vier positive Quartale bei den Mittelzuflüssen (2023 insgesamt: 163,5 Mrd. EUR), nur im Oktober waren bescheidene monatliche Nettoabflüsse zu verzeichnen (517 Mio. EUR). Der rasche Anstieg der Zinssätze ließ die Anleiherenditen steigen und ebnete den Anlegern den Weg, das Risiko zu verringern und gleichzeitig vom Renditepotenzial zu profitieren, so Schiffler.

Innerhalb der festverzinslichen Produkte waren Anleihen mit fester Laufzeit, EUR-Staatsanleihen sowie EUR-Unternehmensanleihen die Morningstar-Kategorien, die am meisten Zuflüsse erzielten.

Mischfonds und alternativen Strategien verzeichneten 2023 einen Vermögensabfluss von 73 Mrd. EUR bzw. 27,2 Mrd. EUR. Allokationsstrategien verbuchten seit Mai 2022 nur drei positive Monate bei den Mittelzuflüssen, während alternative Fonds ihren letzten positiven Monat im April 2022 verzeichneten.

Rohstofffonds erlebten indes ihr schlechtestes Jahresergebnis überhaupt (Morningstar erhebt die Abflüsse in Europa seit 2007). Das ist vor allem auf jene 12 Mrd. EUR zurückzuführen, die aus Edelmetallprodukten abgezogen wurden. Die Geldmarktfonds sammelten 2023 indes 196 Mrd. EUR an Investorengeldern ein, rund 80% mehr als 2022.

Nachhaltige Fonds erleben ein schwieriges Jahr

Insgesamt hatten nachhaltige Investments 2023 einen schweren Stand. Fonds nach Artikel 8 der Sustainable Finance Disclosure Regulation (SFDR) verzeichneten im Dezember den siebten Monat in Folge Nettoabflüsse, und zwar in Höhe von 3,7 Mrd. EUR. Auf Jahressicht lagen die Nettomittelabflüsse bei insgesamt 23,7 Mrd. EUR.

Aktien- und Allokationsprodukte waren unter den Artikel 8-Fonds die größten Verlierer. Artikel 9-Fonds dagegen verzeichneten auf Jahressicht positive Nettomittelzuflüsse, und zwar in Höhe von 4,4 Mrd. EUR.

Fondsanbieter: BlackRock, Vanguard und XTrackers bauen Top-Positionen aus

Die Spitzenplätze bei den Fondshäusern wurden von Anbietern mit einem starken Fokus auf passive Strategien belegt. BlackRock sammelte im vergangenen Monat fast 4 Mrd. EUR ein. Der US-amerikanische Vermögensverwalter steht mit 68,4 Mrd. EUR Nettomittelzuflüssen auch in der Jahresübersicht an erster Stelle. UBS belegte im Dezember den fünften Platz und kehrte damit das insgesamt negative Jahr 2023 um, das durch die Probleme im Zusammenhang mit der Übernahme der Credit Suisse geprägt war.

Auf Jahresbasis rangiert Vanguard hinter BlackRock an zweiter Stelle. Der Vermögensverwalter profitierte vom Hunger nach passiven Strategien auf dem europäischen Markt und festigte so seinen Status als viertgrößter ETF-Anbieter in Europa. Nach einigen weniger guten Jahren belegte Xtrackers (DWS) mit 17,1 Milliarden Euro Nettozuflüssen im Jahr 2023 den dritten Platz. Der Vermögensverwalter bleibt der drittgrößte Anbieter von ETFs auf dem europäischen Markt. Den Negativrekord 2023 verzeichnete Eurizon mit 17 Mrd. EUR Nettoabflüssen, gefolgt von der Credit Suisse (14 Mrd. EUR Nettoabflüsse).