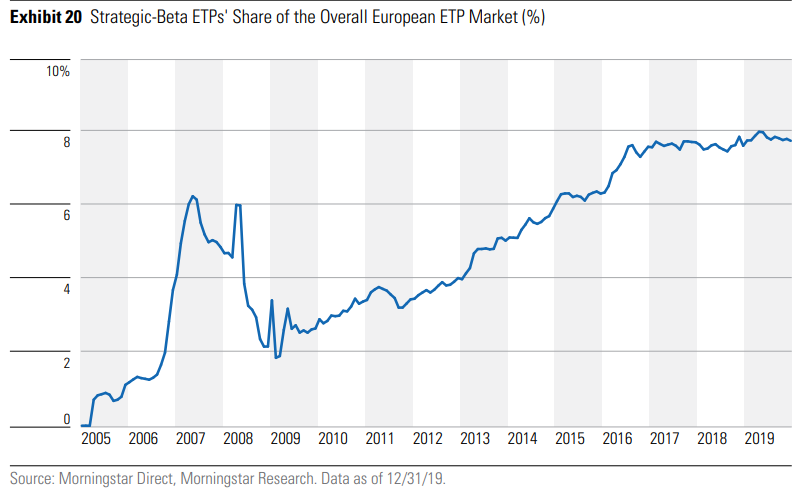

Zumindest machte der Markt den ETF-Anbietern keinen Strich durch die Rechnung. Dank stark steigender Aktienmärkte stieg das in Strategic Beta ETFs investierte Vermögen in Europa um gut 36 Prozent. Gegenüber Ende 2018 stieg das Vermögen von 57,9 Milliarden auf 79,1 Milliarden US-Dollar. Die Nettomittelflüsse beliefen sich dabei auf 9,5 Milliarden Dollar. Doch damit konnte der Markt für Strategie ETFs sich gerade einmal behaupten. Der Anteil dieser Produkte am gesamten europäischen ETF-Markt erhöhte sich minimal von 7,5 Prozent per Ende 2018 auf 7,7 Prozent per Ende 2019. Für ein Wachstumssegment mutet das recht bescheiden an.

Für den Kontext: Der europäische Markt für Strategic Beta ETFs ist relativ klein. 88 Prozent der Gelder in Strategic Beta ETFs weltweit stecken in Produkten, die für den USA-Markt aufgelegt wurden.

Grafik: Marktanteil von Strategic Beta am ETF-Markt seit 2005

Im abgelaufenen Jahr wurden nur sechs neue Strategie-ETFs in Europa auf den Markt gebracht gegenüber 20 neuen Produkten im Vorjahr. Das Gros entfiel auf Multi-Faktor-Produkte. Derartige ETFs haben den Anspruch, das Rendite-Risiko-Profil gegenüber den typischen Einzelfaktor-Produkten zu verbessern. Der prominenteste Newcomer war Goldman Sachs; das US-Haus lancierte den ActiveBeta US Large Cap Equity ETF, der gleichnamige Klon eines ETFs, der im Jahr 2015 in den USA gelistet wurde und der inzwischen der größte Multi-Faktor-ETF weltweit ist.

Nur ein einziger Einzelfaktor-ETF wurde 2019 aufgelegt, der UniCredit Euro Stoxx ESG-X Minimum Variance ETF. Bei Bond-ETFs herrschte vollkommene Flaute: kein einziger Strategic Beta Bond-ETF wurde neu aufgelegt. Im Gegensatz zu Aktien-ETFs herrscht in der Branche offenbar Rätselraten darüber, ob die Faktoren, die auf der Aktienseite "gesetzt" sind und etablierte Stile replizieren, auch auf der Bond-Seite Rendite-Chancen haben; fundamental gewichtete Renten-ETFs, das muss man wissen, lieferten in den vergangenen zehn Jahren schwache Resultate und animieren offenbar nicht zur Nachahmung.

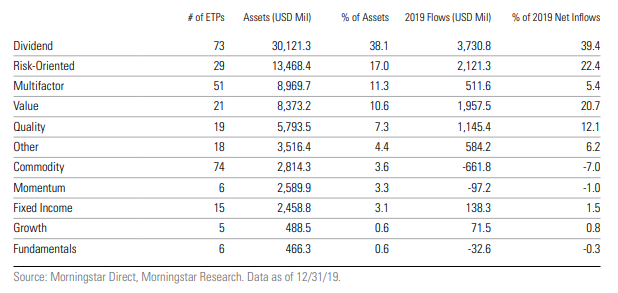

Nach wie vor machen Dividenden-ETFs in Europa das Gros des Strategic Beta ETF Markts aus. Sie weisen ein Gewicht von 38 Prozent der Vermögenswerte auf, ein Rückgang um gut ein Prozentpunkt gegenüber Ende 2018. Die Nettomittelzuflüsse waren indes mit 3,7 Milliarden Dollar unter allen Strategic Beta Strategien am höchsten. Dividenden-ETFs vereinen typischerweise eher Aktien aus weinger stark wachsenden Sektoren, die sich typischerweise auf der Value-Seite des Marktes verorten lassen.

Indes stieg der Anteil der Value-ETFs in Europa von 9,3 Prozent auf 10,6 Prozent. Die Mittelzuflüsse waren mit 1,96 Milliarden Dollar hier ebenfalls recht hoch.

Der Anteil der risikominimierenden ETFs stieg erneut gegenüber dem Vorjahresniveau von 15,0 Prozent auf 17,0 Prozent. Offenbar steckte die Volatilität des Jahres 2018 Anlegern noch in den Knochen, wie die erneut gestiegenen Mittelzuflüsse im vergangenen Jahr von 2,1 Milliarden Dollar illustrieren.

Multifaktor ETFs wiesen per Ende 2019 einen Marktanteil von 11,3 Prozent nach 13,5 Prozent per Ende 2018. Sie sammelten im vergangenen Jahr nur gut 500 Millionen Dollar ein.

Tabelle: Die verschiedenen Strategic Beta Strategien im Überblick

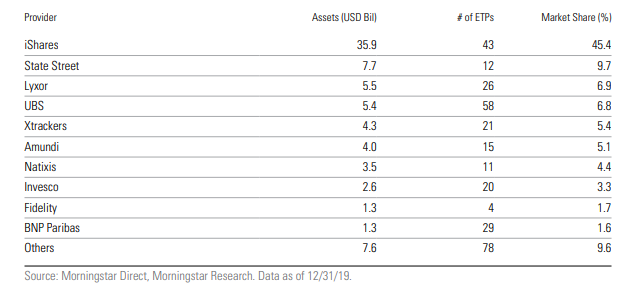

Kommen wir nun zu den Anbietern. An erster Stelle steht unverändert der europäische ETF-Marktführer iShares. Die BlackRock-Tochter verwaltete per Ende 2019 knapp 36 Milliarden Dollar in 43 ETFs nach 25,8 Milliarden Dollar in 41 ETFs per Ende 2018. Der Marktanteil von iShares stieg damit von 44,9 Prozent auf 45,4 Prozent per Ende des vorherigen Jahres.

Platz zwei belegt nach wie vor State Street mit seinen SPDR-ETFs, in denen 7,7 Milliarden Dollar stecken. Lyxor befindet sich wieder auf Rang drei, dicht gefolgt von der UBS.

Tabelle: Die Anbieter von Strategic Beta ETFs in der Übersicht

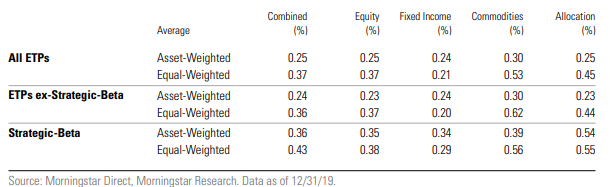

Angesichts des verlangsamten Wachstumstempos erstaunt die Tatsache, dass die Kosten recht beharrlich hoch geblieben sind im vergangenen Jahr. Strategic Beta ETFs sind deutlich teurer als herkömmliche ETFs. Die Gebühren aller Strategic Beta ETFs stiegen im Berichtszeitraum kapitalgewichtet von 0,33 auf 0,36 Prozent. In der Durchschnittsgewichtung stiegen die Gebühren sogar um fünf Basispunkte auf 0,43 Prozent.

Bei Aktien-ETFs sanken die Gebühren kapitalgewichtet von 0,37 auf 0,35 Prozent. In der einfachen Gewichtung verharrten die Gebühren bei 0,38 Prozent. Bei Bond-ETFs legten die Kosten kapitalgewichtet 0,31 Prozent auf 0,34 Prozent zu. In der einfachen Gewichtung sanken die Kosten von 0,31 Prozent auf 0,29 Prozent.

Wie aus der unteren Tabelle hervorgeht, sind die Kosten von Strategic Beta ETFs insgesamt unverändert höher als die Kosten klassischer ETFs, die zudem gegenüber dem Vorjahresniveau deutlich zurückgingen.

Tabelle: Die Gebühren von Strategic Beta ETFs in Europa

Hier gelangen Sie zur Übersicht zum globalen Strategic Beta ETF-Markt

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.