Sie sind nicht annähernd so angesagt wie ESG (Environmental, Social, Governance), Kryptowährungen oder Themenfonds, aber auch Strategische Beta-Fonds (hin und wieder "Smart Beta", "Alternative Beta", "Enhanced Indexes" oder "Quantamental Indexes" genannt) hatten in den letzten Jahren ihre Zeit im Rampenlicht. Worum geht es hier?

Was ist Smart Beta?

Was Morningstar Strategisches Beta nennt, ist eine breit aufgestellte und schnell wachsende Kategorie mit Benchmarks und Anlageprodukten, die diese Benchmarks nachbilden. Die Anlagelösungen sind eine Mischung aus aktiven und passiven Strategien. Kurz gesagt sind Smart Beta-Fonds solche, die einen hybriden Investmentansatz verfolgen. Die Fonds verwenden regelbasierte Investmentansätze, die sich auf bestimmte Faktoren wie Value, Growth, Qualität, Momentum, geringe Volatilität und Dividenden konzentrieren. Auf diese Weise sind die Anlagelösungen aktiv auf bestimmte Faktoren ausgerichtet, aber zu geringeren Kosten als bei einem klassischen aktiven Management. Das ist von Vorteil für Anleger, die von einem bestimmten Faktor und dessen Performancepotenzial überzeugt sind.

Hinzu kommt, dass das Engagement in einem bestimmten Faktor fest im Investmentansatz verankert ist. Aus diesem Grund ist es sehr unwahrscheinlich, dass ein Smart Beta-Fonds von seinem vordefinierten Stil oder Faktor abweicht. So wird ein Smart Beta-Fonds mit Schwerpunkt Value niemals wie ein Wachstumsfonds aussehen. Allerdings muss sich die Beständigkeit des Engagements in einem bestimmten Faktor nicht immer zum Vorteil des Anlegers auswirken. Wie beim Market Timing ist es schwer vorherzusagen, wann genau ein Faktor seinen Platz an der Sonne hat. Ein gutes Beispiel sind Smart Beta-Produkte, die auf Aktien mit geringer Volatilität setzen. Von ihrem Konzept her bieten diese Strategien Schutz, wenn der Markt nach unten geht, andererseits verpassen Anleger wahrscheinlich Gewinne, wenn der Markt steigt.

Das spricht für Smart Beta:

- Aktives Engagement in Faktoren wie Value, Growth, Momentum oder Dividenden

- Günstiger als traditionelles aktives Management

- Kontinuierliches und konsequentes Engagement in einem bestimmten Faktor unabhängig vom aktuellen Marktumfeld

Das spricht dagegen:

- Keine Korrektur des einmal eingeschlagenen Weges. Ist ein Faktor nicht mehr gefragt, investiert die Strategie auf dieselbe Weise weiter, ohne die jüngste Performance zu berücksichtigen

- Teurer als rein passive Indexprodukte

Was ist eigentlich "Beta"?

Die Ursprünge von Beta gehen auf das Finanzkonzept des Capital Asset Pricing Model (CAPM) zurück. Nach diesem Konzept geht die Rendite eines Wertpapiers auf die Bewegung eines bestimmten Faktors (z. B. die Marktrendite) zurück, multipliziert mit dem Maß für die Sensitivität, das als Beta bezeichnet wird.

Wird Beta ganz allgemein erwähnt, bezieht es sich in der Regel auf die historische Entwicklung einer Aktie im Verhältnis zu einem Index. Eine Aktie mit einem Beta von 0,9 beispielsweise hat sich in der Vergangenheit für jeden Dollar, den der Index gestiegen ist, um 90 Cent bewegt. Umgekehrt ist die Aktie für jeden Dollar, den der Index gefallen ist, nur um 90 Cent gefallen. Eine Aktie mit einem Beta von 1 hat sich in der Vergangenheit im Einklang mit dem Markt entwickelt.

Spätere CAPM-Versionen verweisen darauf, dass die Rendite einer Aktie auf ihre Empfindlichkeit gegenüber verschiedenen Faktoren wie Value/Growth, Momentum, Qualität, Volatilität usw. zurückzuführen ist. Daher meint der Begriff "Smart Beta" oder "Strategisches Beta" ein gezieltes Engagement in einem bestimmten Faktor.

Brauchen Sie das?

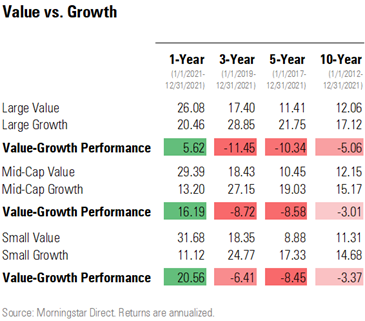

Wie die Gezeiten des Ozeans können auch Investmentstile im Zeitverlauf an Beliebtheit gewinnen oder verlieren. Dank Tech-Giganten wie Facebook/Meta, Amazon, Apple und Google schien der US-Markt in den letzten zehn Jahren Wachstumsinvestoren zu begünstigen. Dieser Trend beginnt sich nun umzukehren, wie die folgende Abbildung zeigt.

Dennoch ist es sehr schwierig zu bestimmen, ob ein bestimmter Faktor in den nächsten zehn Jahren vorn liegen wird. Ob Sie eine Smart Beta-Strategie verwenden oder nicht, hängt davon ab, ob Sie Vertrauen in die Performance eines bestimmten Faktors haben. Mit anderen Worten: Sie wetten auf einen bestimmten Stil. Der Rest von uns kann sich beruhigt zurücklehnen in dem Wissen, dass ein einfacher Aktien-ETF nach wie vor eine vernünftige Alternative für ein breites Engagement in Aktien ist.

Dieser Artikel stellt keine Finanzberatung dar. Anleger sollten vor dem Kauf oder Verkauf einer Anlage eigene Recherchen anstellen.