Am 24. Februar marschierte Russland in die Ukraine ein. Die dramatischste Zahl zwei Monate nach Beginn des Konflikts ist der Verlust an Menschenleben. Nach Angaben von Reuters starben über 46.000 Menschen. Die Zahl der Flüchtlinge wird auf 12 Millionen geschätzt und der materielle Schaden auf 565 Milliarden Dollar (Stand: 21. April 2022).

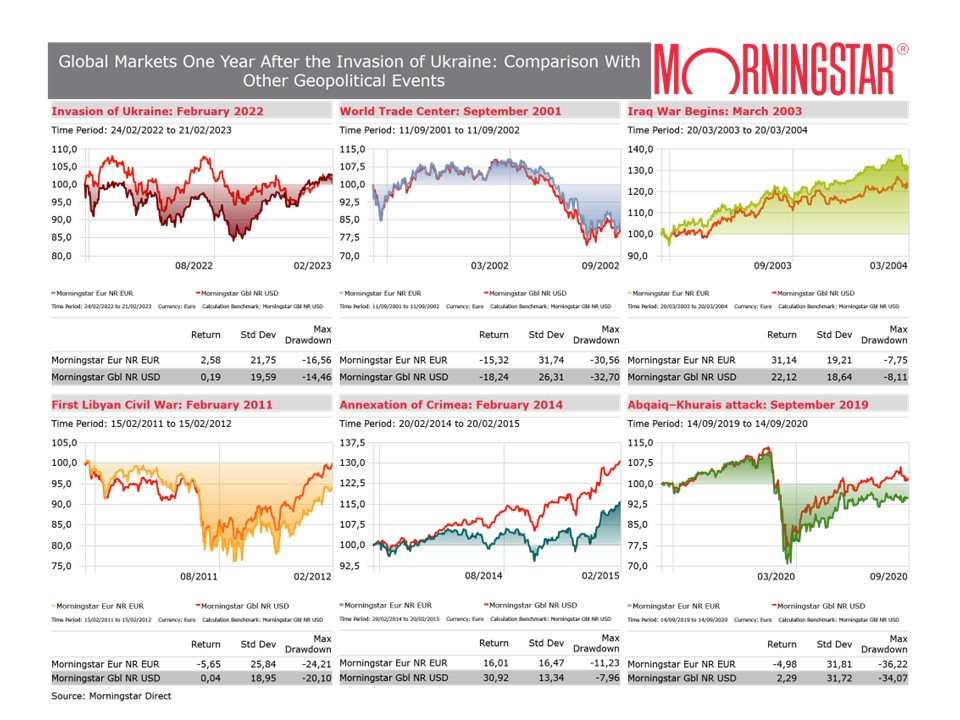

An den Finanzmärkten führte der Konflikt zu Nervosität und in Europa zu Kursverlusten: Der Morningstar-Index für die Region verlor seit Kriegsbeginn 0,67%, andererseits legten die Weltbörsen um fast 5% zu und der Morningstar U.S. Market Index stieg um fast 8% (in Euro, Stand: 20. April 2022).

Wie haben die Entwicklung der Märkte in den letzten Wochen verfolgt und uns ein Bild über die Auswirkungen des Krieges auf Wirtschaft und Investments gemacht. Wir haben aus der Vergangenheit versucht zu lernen, wie man sich bei geopolitischen Risiken richtig verhält, und uns mit den Risikofaktoren befasst, speziell mit denen, die für die europäischen Märkte gelten. Jetzt, zwei Monate nach Kriegsbeginn wollen wir sehen, was sich an den Märkten und in den Portfolios der Anleger verändert hat.

Öl und der Klimanotstand

Ein zentrales Thema ist die Energie. Wie James Gard, leitender Redakteur bei Morningstar, schrieb, "brauchen wir nach wie vor Öl, aber es tötet den Planeten und finanziert den Krieg". Der Einmarsch in der Ukraine macht deutlich, wie abhängig der Westen noch immer von fossilen Brennstoffen ist und wie dringend der Übergang zu erneuerbaren Energien vorangetrieben werden muss. Andererseits reagieren die Investoren zunehmend sensibel auf den Klimawandel. Laut Morningstar verdoppelte sich das weltweit in Klimafonds investierte Vermögen im vergangenen Jahr auf 408 Milliarden Dollar, wobei Europa der weltweit größte Markt blieb (325 Milliarden Dollar Ende 2021). Der 22. April ist der Tag der Erde, ein Anlass, sich daran zu erinnern, dass es so etwas wie einen Planet B nicht gibt und dass wir mit unseren Investmententscheidungen etwas bewirken können.

Rüstung und nachhaltige Investitionen

"Eine der beständigsten Säulen des nachhaltigen Investierens wird heute in Frage gestellt: der Ausschluss von Waffen aus den Portfolios", sagt Rachel Whittaker, Leiterin des Nachhaltigkeits-Researchs bei Robeco. "Ein Verbot oder Nichtverbot von Waffen war noch nie eine einfache Entscheidung, da Investoren immer wählen mussten, ob sie beispielsweise alle Waffen oder nur die an Armeen verkauften verbieten, ob sie nur Waffenhersteller oder deren Händler ausschließen oder ob sie Sportwaffen genauso behandeln wie Streubomben.“ Der Krieg in der Ukraine hat die Debatte neu entfacht. "Der springende Punkt ist: Sind Waffen wirklich ein notwendiges Mittel, um Frieden und Demokratie zu schützen?", fragt Whittaker. "Könnten sie zur Verwirklichung von SDG16, dem nachhaltigen Entwicklungsziel Nummer 16 der Vereinten Nationen für Frieden, Gerechtigkeit und starke Institutionen beitragen oder sogar unverzichtbar dafür sein?"

Im abschließenden Entwurf der Sozialtaxonomie, der derzeit von der Europäischen Kommission geprüft wird, veränderte sich die Position zu Waffen im Laufe der Zeit und wurde weniger streng. Einige Länder, wie Deutschland und Schweden, erklärten, ihre Verteidigungsausgaben erhöhen zu wollen, und die Aktien mehrerer Rüstungsunternehmen legten in den letzten Jahren an der Börse deutlich zu. Die Debatte unter Investoren ist offen, und es ist wahrscheinlich, dass es weiterhin zwei Strömungen geben wird: die eine plädiert für einen Ausschluss, die andere argumentiert, dass die Finanzierung der Verteidigungsindustrie notwendig ist, um Frieden und Sicherheit zu erhalten.

Rückkehr der Produktion in die Herkunftsländer

Erst die Covid-19-Pandemie, jetzt der Krieg in der Ukraine verursachen massive Probleme in den Lieferketten vieler Unternehmen. Ein Ende ist nicht abzusehen. Am stärksten von den steigenden Energie-, Rohstoff- und Transportkosten betroffen sind die Unternehmen des verarbeitenden Gewerbes, sie haben außerdem mit Schwierigkeiten bei der Aufrechterhaltung der Produktion zu kämpfen. "Mid Caps leiden stärker als Large Caps", kommentiert Antonio Amendola, Manager von AcomeA Sgr. "Entsprechend unterdurchschnittlich ist seit Januar 2022 die Performance der entsprechenden Indizes.“ Vor allem für jene Firmen, deren Produktionsketten außerhalb des Heimatlandes liegen, seien steigende Kosten und Lieferverzögerungen schwer zu bewältigen. Für viele heißt die Devise daher mehr und mehr Reshoring und Kontrolle der Lieferketten. „Vor diesem Hintergrund gewinnt die Nachhaltigkeit zunehmend an strategischer Bedeutung: Eine sorgfältige Analyse, wo und wie produziert wird, sowie eine Untersuchung, wo und wie die Zulieferer produzieren, wird immer wichtiger für die Unternehmensbewertung“, so Amendola.

Unterschätzen Sie China nicht

Für Anleger in Schwellenländern sind es keine einfachen Zeiten. Das Engagement vieler Fonds in Russland ist gering, dafür ist China weitaus bedeutender. Seit Jahresbeginn verlor der Morningstar China Index mehr als 14%, was sich – wenn man 2021 einrechnet – auf -16,5% (in Euro) summiert. Die neuen Anti-Covid-Restriktionen, die schwierigen politischen Beziehungen zum Rest der Welt, die hohe Verschuldung in bestimmten Sektoren wie dem Immobiliensektor, die staatlichen Interventionen in Unternehmen und die auf 5,5% heruntergestuften Wachstumsschätzungen veranlassen die Anleger zur Flucht. "Allein im ersten Quartal verkauften ausländische Investoren chinesische Aktien im Rekordwert von sechs Milliarden Dollar", kommentiert Roberto Rossignoli, Portfoliomanager bei Moneyfarm. Und John Rekenthaler, Vice President Research bei Morningstar, schrieb kürzlich in seiner Kolumne, dass die Performance der chinesischen Aktienmärkte nicht mit dem Wirtschaftswachstum des asiatischen Riesen Schritt hält, was auf die Rentabilität und die Eigentümerstruktur zurückzuführen ist, insbesondere auf das Gewicht der Regierung in vielen dieser Märkte. Nach Angaben von Morningstar verzeichneten in Europa domizilierte chinesische Aktienfonds und ETFs im ersten Quartal 2022 Abflüsse in Höhe von fast 700 Millionen Euro.

Das Ende des Dollar-Zeitalters?

Die Entscheidung, den Dollar als Waffe gegen Russland einzusetzen und Devisenreserven in Höhe von 630 Milliarden einzufrieren, wird wahrscheinlich dauerhafte Auswirkungen auf die Weltwirtschaft haben. "Es ist schwer vorstellbar, dass China mit seinen Devisenreserven in Höhe von 3,2 Billionen Dollar, von denen vermutlich ein Großteil auf Dollar lautet, angesichts der geopolitischen Spannungen mit den USA sein Engagement in der US-Währung unverändert beibehalten wird", sagt Natasha Ebtehadj, Global Equity Manager bei Columbia Threadneedle Investments. Laut Philip Saunders, Leiter der Multi-Asset-Wachstumsstrategien bei Ninety One, bekam der Trend zur Entdollarisierung nach dem Ausbruch des Konflikts einen starken Schub.

"Geostrategische Erfordernisse werden China dazu zwingen, eine schnellere Internationalisierung seiner Währung zuzulassen und einen alternativen Zahlungsmechanismus zu entwickeln", sagt er. "Andere Länder werden wahrscheinlich solche Entwicklungen unterstützen, um ihre Abhängigkeit von der US-Währung und den bestehenden Zahlungssystemen zu verringern. So hat Saudi-Arabien vor kurzem ein Abkommen mit China ausgehandelt und akzeptiert jetzt Ölzahlungen in Renminbi. Das bedeutet nicht, dass die US-Währung in absehbarer Zeit als globale Leitwährung verdrängt wird, dazu ist sie im Welthandelssystem zu stark verankert und dominant, aber das augenblickliche Szenario markiert wahrscheinlich den endgültigen Höhepunkt der Dollar-Ära.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Aufklärungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Angebot zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten zu verstehen und sollen den Leser auch nicht zum Kauf oder Verkauf eines der genannten Wertpapiere überreden oder anregen. Die Kommentare geben die Meinung des Autors wieder und sind nicht als persönliche Empfehlungen zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.