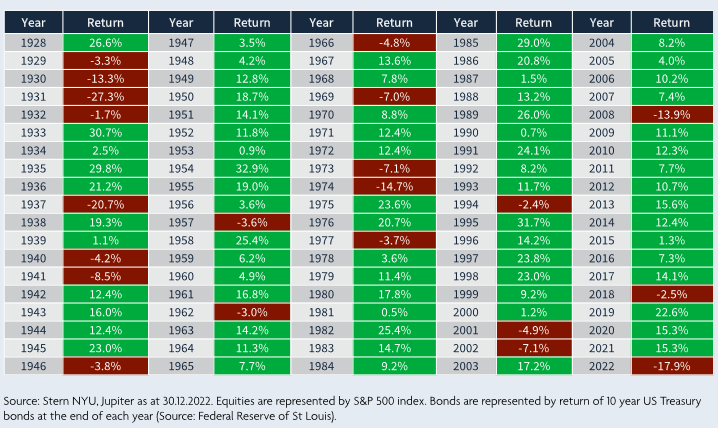

2022 wird Anlegern als eines der schwierigsten Jahre überhaupt in Erinnerung bleiben, ein Jahr, in dem fast alle Anlageklassen gelitten haben. Im Rückblick auf die letzten 95 Jahre war 2022 das drittschlechteste Jahr für klassische 60-40-Portfolios, nach 1931 und 1937.

Eine Studie der NYU Stern School of Business und Jupiter Asset Management verwendet ein Portfolio, das zu 60% aus dem S&P 500 Index und zu 40% aus der Rendite 10-jähriger US-Staatsanleihen bestand.

Die neuesten Inflationszahlen waren ermutigend und gaben Anlass zu Optimismus. Nach einer Phase, die bei den meisten Anlegern für ein Stimmungstief sorgte, gewannen die Aktien- und Anleihemärkte in der ersten Jahreshälfte wieder etwas an Schwung.

Trotzdem scheinen die Probleme am Horizont noch lange nicht verschwunden zu sein. Der US-Notenbank bereitet das Eindämmen der Inflation, ohne das Wirtschaftswachstums einzudämmen, Kopfzerbrechen. Die Europäische Zentralbank befindet sich in einer ganz ähnlichen Situation.

"Die Eurozone hat sich in diesem Jahr als sehr widerstandsfähig erwiesen", kommentiert Guillermo Felices, Global Investment Strategist bei PGIM Fixed Income, in einer Mitteilung: "Die Konjunkturdaten haben positiv überrascht. Die Kerninflation erreichte neue zyklische Höchststände und zeigt Anzeichen von Beständigkeit. Diese Nachrichten haben sich bereits auf den Zinsmärkten niedergeschlagen. Die Märkte haben den EZB-Leitzins auf rund vier Prozent neu bewertet, und die deutschen Renditen sind über die gesamte Zinsstrukturkurve hinweg mit einer deutlichen Abflachungsdynamik gestiegen."

"Das steht im Einklang mit unserer Ansicht, dass sich die Wirtschaft abschwächen dürfte, wenn die EZB die Geldpolitik weiter strafft", so Felices weiter. "Das macht die Märkte anfällig für eine aggressive EZB und, was noch wichtiger ist, für jede Nachricht über ihre Bereitschaft, die Pläne zur quantitativen Straffung zu beschleunigen."

Sollten sich die Maßnahmen der Zentralbanken zur Abkühlung der Wirtschaft als zu hart erweisen, könnte 2023 und möglicherweise darüber hinaus eine Rezession drohen. Das bedeutet jedoch nicht, dass die Anleger in Deckung gehen sollten. Die Wirtschaft und die Märkte bewegen sich nicht immer im Gleichschritt, und der Versuch, sie zu synchronisieren, führt selten zu positiven Ergebnissen.

Es gibt jedoch Anlagestrategien, die von ihrer Natur her eine Rezession besser meistern können als andere. Hier nun drei börsengehandelte Fonds (ETFs), die besonders gut geeignet sind, eine Rezession zu überstehen.

iShares Edge MSCI World Minimum Volatility UCITS ETF (MVEW)

Die Benchmark dieses börsengehandelten Fonds zielt darauf ab, ein möglichst schwankungsarmes Portfolio aus den Aktien des MSCI World Index zu konstruieren, wobei eine Reihe von Beschränkungen gelten. Sie beziehen sich auf die Begrenzung des Umsatzes, das Engagement in Einzeltiteln und die sektorale Ausrichtung, was die Diversifizierung verbessert, aber auch die Reinheit des Stils verringert. Während reine Low-Volatility-Portfolios nur Aktien mit geringer Volatilität enthalten, können hier aufgrund der Vorteile der Risikodiversifizierung auch Aktien mit mittlerer und hoher Volatilität einbezogen werden.

Nach Ansicht der Morningstar-Analysten dürfte die defensive Ausrichtung des Fonds dazu beitragen, dass er Marktabschwünge besser übersteht als seine Konkurrenten, während er sich in Haussephasen wahrscheinlich zurückhält (er schlug 2022 den Kategoriedurchschnitt um 9,2 Prozentpunkte). Der Fonds bietet eine gleichmäßigere Wertentwicklung und übetrifft die meisten seiner Konkurrenten in der Morningstar European Large Cap Blended Equity-Kategorie auf risikobereinigter Basis. Grund sind unter anderem seine Kosten, die zu den niedrigsten in der Kategorie gehören (0,30% laufende Kosten). Unsere Analysten geben dem ETF ein Morningstar Analyst Rating von Silber.

SPDR® S&P US Dividend Aristocrats UCITS ETF (SPPD)

Um ein Portfolio aus dividendenorientierten Unternehmen zu erstellen, wendet der Fonds die Dividend Aristocrats-Methode auf den US-Aktienmarkt an. Der Index wählt Unternehmen mit einer langen Historie von Dividendenerhöhungen aus und begünstigt somit naturgemäß Unternehmen mit Wettbewerbsvorteilen, stabilen Ertragsaussichten und hohen Dividendenrenditen. Die Unternehmen werden nach ihrer Dividendenrendite gewichtet. Das Portfolio hat eine deutliche Tendenz zu Werten mit mittlerer Marktkapitalisierung. Diese Titel weisen Merkmale von Kapitalwachstum und Dividendenerträgen auf, im Gegensatz zu rein rendite- oder kapitalorientierten Titeln.

Laut Morningstar-Analyse wird der Fonds weiterhin attraktive risikobereinigte Renditen bieten, kann aber aufgrund seines Stils zeitweise eine hohe Volatilität aufweisen. Um das Risiko zu begrenzen, wählt die Strategie Unternehmen aus, die ihre Dividenden in 20 aufeinanderfolgenden Jahren erhöht haben. Da die Unternehmen jedoch nicht verpflichtet sind, Dividenden zu zahlen, gibt es keine Garantie dafür, dass diese auch weiterhin steigen werden.

Die laufenden Kosten (0,35 %) gehören zu den niedrigsten in der Kategorie. Der Fonds hat ein Morningstar Quantitative Rating von Silber.

Xtrackers II Eurozone Government Bond UCITS ETF 1C (XGLE)

2022 strömten stabilitätsorientierte Anleger in Staatsanleihen, und zu Beginn des neuen Jahres wiederholte sich die Geschichte. In Europa sammelte die Kategorie der Euro-Staatsanleihenfonds (einschließlich ETFs) im vergangenen Jahr EUR 16,7 Mrd. und im Januar 2023 EUR 2,5 Mrd. ein.

In einem Umfeld, in dem die Zinsen bereits stark gestiegen sind, aber wohl noch lange auf hohem Niveau bleiben werden, sind hochwertige Staatsanleihen in der Tat eine hervorragende Option für das Risiko-Rendite-Verhältnis. Der Replikator des ETFs ist einer der besten in diesem Bereich und dürfte dem wirtschaftlichen Abschwung am besten entgegenwirken, da er ein Morningstar Analyst Rating von Gold erhalten hat.

Die Strategie nutzt eine physische Musterreplikation, um den iBoxx EUR Sovereigns Eurozone TR Index abzubilden, der die Wertentwicklung von auf Euro lautenden Investment-Grade-Staatsanleihen mit einer Restlaufzeit von mindestens einem Jahr und einem ausstehenden Kapitalbetrag von mindestens zwei Milliarden Euro misst. Auf die vier größten Emittenten in der Eurozone (Italien, Frankreich, Deutschland und Spanien) entfallen 80% des Indexwertes. Die Aufteilung nach Laufzeiten ist recht ausgewogen: etwa 25-30% entfallen auf kurzfristige, 40-50% auf mittelfristige und 25-30% auf langlaufende Anleihen. Die laufenden Kosten liegen bei 0,15% und damit unter dem Durchschnitt der Kategorie.